2016年に日本で導入されたマイナス金利。もともと低かった銀行金利も、もはや意味がわからないレベルの低金利になってますよね。

今回は、この超低金利時代に、はたして年平均3%で資産運用をすることは可能なのか? 過去のデータから考察していきます。

この記事の目次

資産クラスごとのリターン

- 資産クラス分散 ⇒ 複数の資産クラスに分散する

- タイミング分散 ⇒ 購入するタイミングを分散する

資産クラスとは…

国内債券,国内株式,外国債券,外国株式,REIT,コモディティなどの資産の種類です。

また、『株式』の資産クラスでは、将来どれくらいのリターンが得られるかわかりませんので、過去のデータからリターンを想定しますが、これが期待リターンです。

それではここから、資産クラスごとのリターンを見ていきましょう。

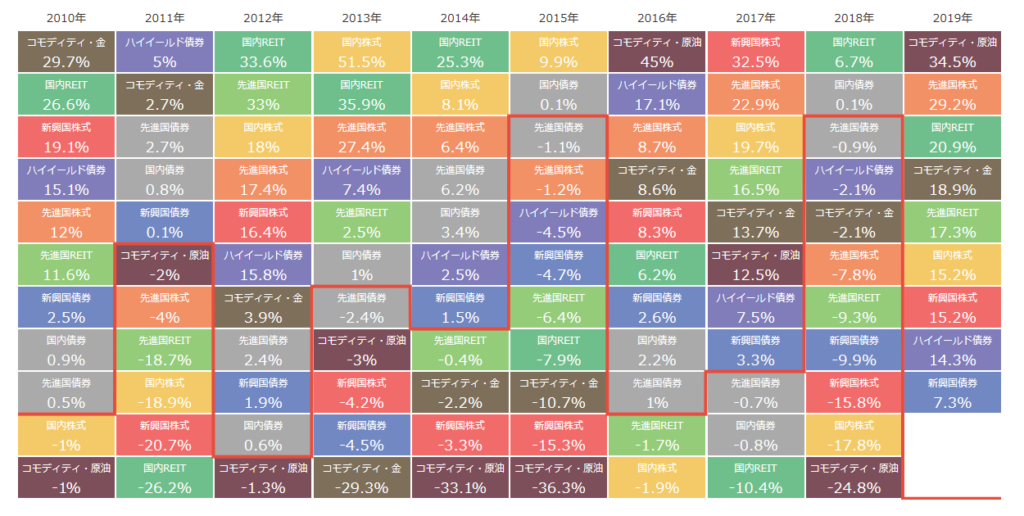

モーニングスターの世界の株価指数へ行くと、この『資産クラス別リターン』の過去10年分の推移が掲載されています。

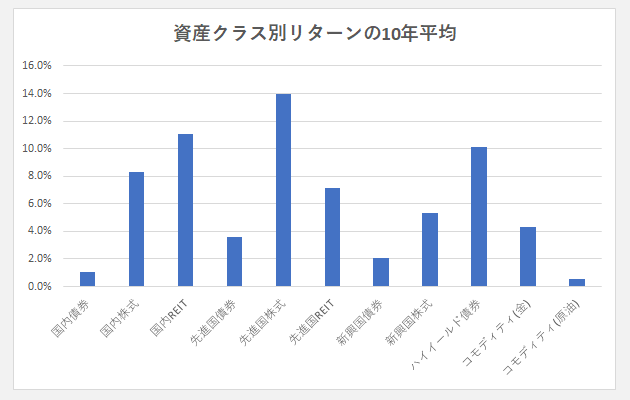

これを資産クラスごとに平均化したグラフです。

いずれの資産クラスも10年間投資した場合の年平均リターンはプラスでした。ただし、単年度でみると大幅なプラスや大幅なマイナスもありますので注意が必要です。

たとえば、10年平均では国内株式8.3%に対して国内REITでは11.1%と高いものの、単年度では2011年のようにマイナス26.2%の年もあります。このように、年10%以上のリターンが期待できる資産クラスはいくつかあるものの、ハイリターンが期待できる資産クラスは、大きく損をするリスクもあります。やはりハイリターンの裏にはハイリスクがあるようです。

一方、国内債券はリターンは少ないですが、マイナスになったのは2017年だけで、ほぼ全期間にわたってプラスを維持しています。

ポートフォリオ

個人が長期で資産運用をする場合、10%、15%というハイリターンは必要ありません。

『【老後資金2000万円の不足?】50歳からの15年間で2000万円をつくる…』でも記載しましたが、年平均3%のリターンを維持することで、定年後も生活に困らない程度のおカネを生み出すことができます。これは、過度に高いリスクを取らずに済むことを意味します。

過度のリスクを避け、年平均3%のリターンを維持するには、複数の資産クラスへの分散投資が有効です。この分散投資の代表例は、国内外の債券、国内外の株式に分散する4資産分散投資になります。

これらの資産クラスは同じ値動きをすることもあれば、違った値動きをすることもあるため、分散メリットとしては、国内株式が値下がりしても、たとえば外国株式が値上がりする、もしくは国内債券が値上がりするなど、国内株式の値下がりリスクを軽減できる点が挙げられます。

このような異なる資産クラスの集合体が『ポートフォリオ』です。

ただしポートフォリオは、異なる資産クラスが入っていればよい、というものではありません。これは少々難しいので概念をお話します。

たとえば、年平均3%の期待リターンを持つポートフォリオをつくるには、単に、期待リターンの異なる資産クラスを組み合わせるだけではダメで、ここで重要なことはリスク管理になります。自分が許容できるリスク(許容できる損失)を決めたうえで、つくるポートフォリオのリスクがその許容リスクに収まるように、組み入れる資産クラスのリスクを合成し、それらの配分を決めていきます。たとえば資産クラスAは70%、資産クラスBは30%というように。

しかし、自分が許容できるリスクのポートフォリオを自力でつくるのは、かなりたいへんだと思います。

リバランス

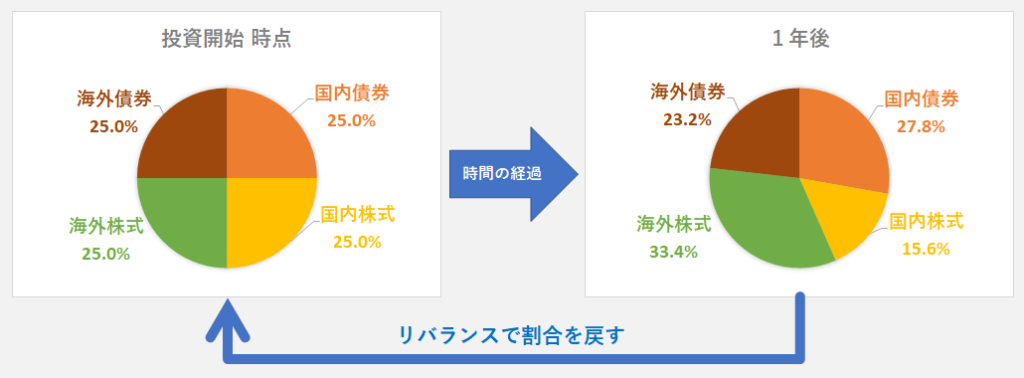

こうやってつくったポートフォリオが、たとえば、4資産に25%ずつ均等に分散するものだとします。マーケットは常に変化しているので、ポートフォリオ内の資産クラスの配分も時間の経過とともに変化していきます。

このように資産クラスの配分が変わると当初想定したリスクも変わってしまう可能性があります。ポートフォリオは自分が許容できるリスクを想定してつくっていますので、この変化した資産クラスの配分を元に戻すことで、当初想定したリスク、つまり自分が許容できるリスクに戻ります。

具体的には、割合が増えた資産クラスを売って、割合が減った資産クラスを買います。これが『リバランス』といわれるものです。

長期投資では、年1回など定期的なリバランスにより資産構成を見直す必要があります。

ちなみに投資信託では、ポートフォリオ構築やリバランスなどの難しいこと、たいへんなことは、ファンドマネージャーが行ってくれるので、ほとんど手間いらずです。

年平均3%で資産運用するには…

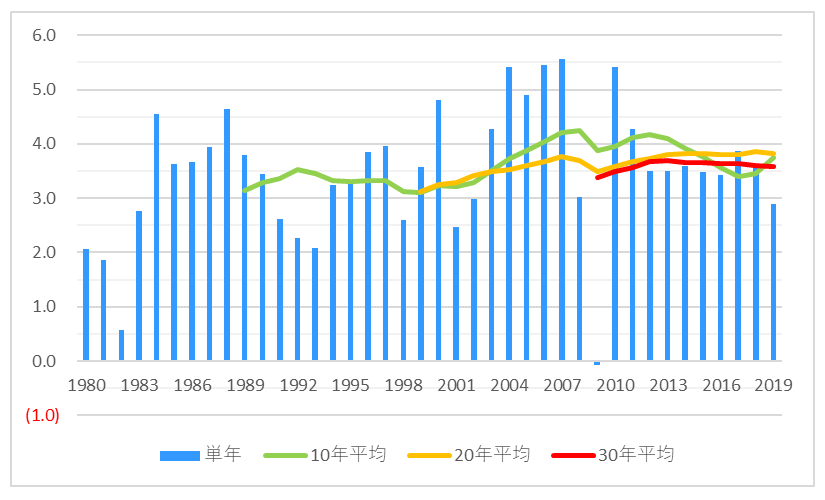

これは、IMF(国際通貨基金)が出している世界経済の成長率から作成したグラフです。

縦軸:成長率(%)

横軸:1980年~2019年までの毎年

青い棒グラフは世界経済の毎年の成長率です。

1989年から始まる黄緑色の10年平均の折れ線グラフは、その1989年から過去10年分の成長率を平均化しています。そして、1980年~1989年の10年分、1981年~1990年の10年分、1982年~1991年の10年分というように、1年ずつずらしながら10年分の平均を折れ線グラフにしています。

同様に、20年平均は20年分の平均、30年平均は30年分の平均です。

で、このグラフを見るとわかるとおり、毎年の成長率(青い棒グラフ)は、その年の経済状況により上がったり下がったりしています。2009年はマイナスになっています。しかし10年平均、20年平均、30年平均の折れ線グラフは、どれも3%よりも上にあります。

つまり、単年度では一時的に経済成長率が落ち込むことがありますが、10年20年30年と長期的な平均でみていくと、世界経済は3%を超える成長を続けていることがわかります。

このため、世界中の債券、株式などに幅広く分散投資をすれば、理論的には、この世界経済の成長率とほぼ同程度のリターンが期待できるはずです。

これが、このブログを通して、年平均3%で資産運用を試算している理由でもあります。

では、また~

投資信託の選び方はコチラ ↓↓

5千本以上もの投資信託の中から長期投資で資産が作れる1本の選び方